�O������ > �C�OETF > ETF�^�p��� > �@�t�@�[�X�g�E�g���X�g�iFirst Trust�j

�t�@�[�X�g�E�g���X�g�iFirst Trust�j

�t�@�[�X�g�E�g���X�g�ɂ��ā`�����ɂ킽��m���Ȏ��тƁA�o���G�e�B�L���ȏ��i�Q�`

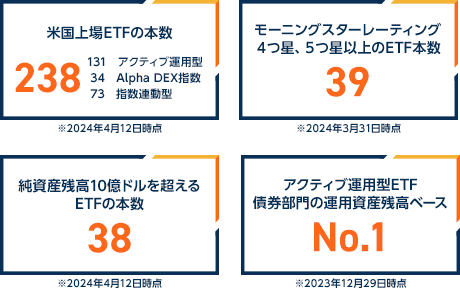

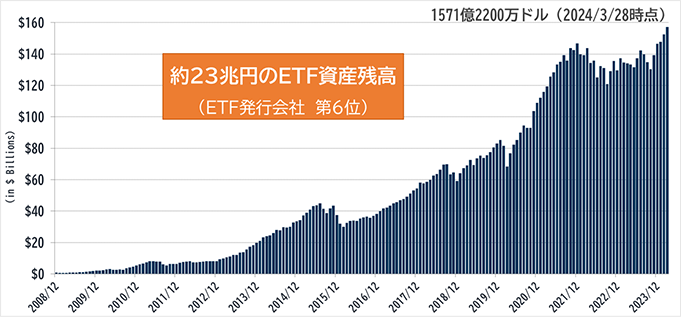

�t�@�[�X�g�E�g���X�g�Ёi�č��C���m�C�B�j�́A1991�N�ݗ��ȗ�30�N�ɂ킽��A�����������x�[�X�ɁA���������ETF �ɉ����A�e�[�}�^��ETF ��R���f�B�e�B�֘AETF �܂ŁA230�{���鑽�l��ETF�����^�p���Ă���AETP�iETF�EETN���j�̎��Y�c���č���6�ʁi2024/1���_�A�t�@�[�X�g�E�g���X�g�ЁA�u���[���o�[�O�В��ׁj�̉^�p��Ђł��B

SBI�،��ł́A�t�@�[�X�g�g���X�g ���z�A�`�[�o�[�YETF(RDVY)�A�t�@�[�X�g�g���X�g �i�X�_�b�N AI & ���{�e�B�b�N�XETF(ROBT)�ȂǁA�č�ETF38�����̎戵��������܂��B

�^�p���Y�c���́A2023�N12�������_��2,109���h���i��30���~�A1�h����145�~�j�ɂȂ�܂��B���N���\�̃o�����Y�E�x�X�g�t�@���h�t�@�~���[�E�����L���O�̊�������ɂāA2018�N�E2019�N��2�N�A����No.1���L�^���܂����B

�M���Ǝ��тŃ��[�h����t�@�[�X�g�E�g���X�g

�t�@�[�X�g�E�g���X�g ETF�̉^�p���Y�̐���

ETF��AUM�ɂ́A�����A���B�A�J�i�_��ETF���܂܂�Ă��܂��B

���ꂽ���́A����̐l�ւ̓���������A�h�o�C�X���Ӑ}�������̂ł͂���܂���B�{������邱�Ƃɂ��AFirst Trust�́AERISA�A�����Γ��@�A���̑��̋K���g�g�݂̈Ӗ��ɂ��������҂̗���ŏ������s�����Ƃ������̂ł͂���܂���B���Z���Ƃ́A�������X�N��Ǝ��ɕ]�����A�������ڋq�ɂƂ��ēK�ł��邩�ǂ����f����ۂɓƗ��������f�������ӔC������܂��B

SBI�،��Ŏ���ł���t�@�[�X�g�E�g���X�gETF�@�S38�����̂��Љ�

�C���^�[�l�b�g�֘A

�Z�p�͂���ю��Ɣ��W���ɂ��T�C�o�[�E�Z�L�����e�B�֘A���������I

�^�p�J�n���F2015/07/06

�����ڍ��i�t�@�N�g�V�[�g�j

CIBR

�t�@�[�X�g�g���X�g�iFT�j �i�X�_�b�N �T�C�o�[�Z�L�����e�BETF

�R���s���[�^�[��ʐM�l�b�g���[�N���T�C�o�[�U������h�䂷�邽�߂̃e�N�m���W�[���J���܂��͓W�J���Ă����ƁA�܂��͕s���A�N�Z�X����f�[�^��ی삷�邽�߂̋Z�p���J�����Ă����Ƃ𓊎��ΏۂƂ��܂��B�S�Ė����Z�p����iCTA�j�ŃT�C�o�[�Z�L�����e�B��ƂƂ��ĕ��ނ���Ă���������g�ݓ�����Ă���A�Œ�g�ݓ���䗦��0.25%�ƂȂ�܂��B�܂��A①�S���E�̎������z���T���h���ȏ�A②1���������3�����ԕ��ώ������100���h���ȏ�A③�������䗦��20���ȏ�̑I������ɕs�K�i�Ɣ��f���ꂽ�ꍇ�ɂ̓��o�����X�O�ł����O���܂��B

�C���^�[�l�b�g�ƊE�̑�^����ї������������č����40�����ɓ���

�^�p�J�n���F2006/06/19

�����ڍ��i�t�@�N�g�V�[�g�j

FDN

�t�@�[�X�g�g���X�g�iFT�j �_�E�E�W���[���Y �C���^�[�l�b�g�w���t�@���h

2006�N6������^�p�J�n�A�������z���d�B�C���^�[�l�b�g�ƊE�̑�^���ł������ɔ�������Ă���č��̊�Ƃ𓊎��ΏۂƂ��܂��B�w���\�������́A①����E���v�̑唼���C���^�[�l�b�g���Ƃ��瓾�Ă���A②����3�����ȏ�̎�����т�����A③������������̎������z��3�������ς�1���h���ȏ�A�Ƃ����������e�R�}�[�X�֘A15�����ƁA�C���^�[�l�b�g�T�[�r�X�֘A25�����̌v40�������|�[�g�t�H���I�ɑg����܂��B

�č��ȊO�̊�ƂŃC���^�[�l�b�g�ƊE�ɂĎ��Ɨ��v�Ă���40�����ɓ���

�^�p�J�n���F2018/11/05

�����ڍ��i�t�@�N�g�V�[�g�j

FDNI

�t�@�[�X�g�g���X�g�iFT�j �_�E�E�W���[���Y �C���^�[�i�V���i�� �C���^�[�l�b�g ETF

S&P�O���[�o�������w���i�����č��j�Ɋ܂܂���i���y�ѐV���������̂����A�C���^�[�l�b�g�E�R�}�[�X�����Ȏ��Ɨ��v�Ă���20�����ƁA�C���^�[�l�b�g�T�[�r�X�����Ȏ��Ɨ��v�Ă���20�����̌v40�����𓊎��ΏۂƂ��܂��B�I���́A①����E���v�̑唼���C���^�[�l�b�g�x�[�X�̊������瓾�Ă���A②������������̎������z��10���h���ȏ�A③6�����Ԃ�1��������������l��500���h���ȏ�A�Ƃ����������S�Ă����e���j�o�[�X����A�������z�̏�ʂō\������܂��B�ʖ����̑g���䗦�̏����10���B

�č����̃N���E�h�E�R���s���[�e�B���O�֘A�������猵�I������

�^�p�J�n���F2011/07/05

�����ڍ��i�t�@�N�g�V�[�g�j

SKYY

�t�@�[�X�g�g���X�g�iFT�j �N���E�h�R���s���[�e�B���O ETF

�č����̃N���E�h�E�R���s���[�e�B���O�֘A�̖����𓊎��ΏۂƂ��A①�������z��5���h���ȏ�A②�������䗦��20%�ȏ�A③1���������3�������ς�500���h���ȏ�A�Ƃ���������K�v������܂��B����Ɋe�������C���t���X�g���N�`���[�E�A�Y�E�A�E�T�[�r�X�iIaaS�j�A�v���b�g�t�H�[���E�A�Y�E�A�E�T�[�r�X�iPaaS�j�A�\�t�g�E�F�A�E�A�Y�E�A�E�T�[�r�X�iSaaS�j��3�O���[�v�ɕ��ނ��A�e�O���[�v���Ŗ����̃X�R�A�����O���s���܂��B�S�Ė����Z�p����iCTA�j�ŃN���E�h�E�R���s���[�e�B���O�Ƃ��ĕ��ނ���Ă���������g�ݓ�����Ă���A�e�Ђ̑g�ݓ���䗦��0.25%�`4.5% �ƂȂ�܂��B

�J�o�[�h�R�[���헪

�ʖ����Ǝw���I�v�V�����̃J�o�[�h�R�[���헪�ŁA���z���̊l���ƃL���s�^���Q�C����_��

�^�p�J�n���F2014/01/06

�����ڍ��i�t�@�N�g�V�[�g�j

FTHI

�t�@�[�X�g�g���X�g�iFT�j �o�C���C�g�C���J�� ETF

���z���̊l���ƃL���s�^���Q�C����ړI�Ƃ���A�N�e�B�u�^�p�^ETF�B�����|�[�g�t�H���I�Ǝw���I�v�V�����헪��g�ݍ��킹�邱�Ƃɂ��A�����ړI��Nj����܂��B�I�v�V�����헪�����p���AS&P500�w���ɑ���č������M���iETF�j�̃J�o�[�h�E�R�[���E�I�v�V�����̔�����s���A�I�v�V�����̃v���~�A���Ƃ����`�Œlj����v�ݏo���A�Z���I�ȃ{���e�B���e�B�ɑ��邠����x�̕ی����܂��B�����|�[�g�t�H���I�́A�����`�[���̍ٗʂŒ���I�Ƀ��o�����X����܂��B�I�v�V�����E�|�[�g�t�H���I�́A���|�[�g�t�H���I����юs��̏�@��f���ĐϋɓI�ɉ^�p����܂��B

�R���f�B�e�B

�M�����A�G�l���M�[�A�_�Y���A�ƒ{�ȂǕ��L���R���f�B�e�B�ɃA�N�e�B�u����

�^�p�J�n���F2013/10/22

�����ڍ��i�t�@�N�g�V�[�g�j

FTGC

�t�@�[�X�g�g���X�g�iFT�j �O���[�o�� �^�N�e�B�J�� �R���f�B�e�B�헪�t�@���h

���R���f�B�e�B�敨�Ƃ������R���f�B�e�B�����̋@��𓊎��Ƃɒ��邱�Ƃ�ڎw���܂��B�C���f�b�N�X�^�̃R���f�B�e�BETF�Ƃ͈قȂ�A���t�@���h�̓A�N�e�B�u�^�ŃR���f�B�e�B�����Ƀ��X�N�Ǘ��A�v���[�`���̗p���āA��i�̃��X�N�ƃ��^�[���̊W��ڎw���܂��B������ɂ́A�M�����A�G�l���M�[�A�_�Y���A�ƒ{�ȂǕ��L���R���f�B�e�B�敨���܂܂�܂��B���j�I�ɁA�R���f�B�e�B�͑��̎��Y�N���X�Ƃ̑��ւ��Ⴂ���߁A���X�N���U���ʂ����҂ł��܂��B�P�C�}����100���q��Ђ�ʂ��āA�č��ƃ����h���ɏ�ꂷ��R���f�B�e�B�敨�ɓ������܂��B

�e�N�m���W�[�֘A

�����̋ƊE�̕č���Ƃ����I���ē���

�^�p�J�n���F2016/09/20

�����ڍ��i�t�@�N�g�V�[�g�j

FTXL

�t�@�[�X�g�g���X�g�iFT�j �i�X�_�b�N ������ETF

�i�X�_�b�N�č��x���`�}�[�N�w���̍\�������̂����A�ł������������������̊֘A���30�Ђ𓊎��ΏۂƂ��A①�ߋ�12�����̑����Y���v���A②�ߋ�12�����̑����㍂�A③�������^���F3�����A6�����A9�����A12�����̕��ϊ����㏸���A�Ƃ���3�̃t�@�N�^�[�̍��v�X�R�A�Ɋ�Â��ēK�i��Ƃ̉���25%�����O���A�c��̖�������30����50�̖�����I�肵�ă|�[�g�t�H���I���\�����܂��B�\�������́A�ő�8���A�ŏ�0.50���͈̔͂ŁA�ߋ�12�����̃L���b�V���t���[�Ɋ�Â����d����܂��B

�č����̃e�N�m���W�[��Ƃ�ΏۂɃO���[�X�ƃo�����[�̊ϓ_�ŗD�ǂȊ�Ƃ�I�ʂ�����

�^�p�J�n���F2007/05/08

�����ڍ��i�t�@�N�g�V�[�g�j

FXL

�t�@�[�X�g�g���X�g�iFT�j �e�N�m���W�[ AlphaDEX�t�@���h

2007�N5������^�p�J�n�BAlphaDEX�����I���@���̗p�B���b�Z��1000�w���̍\���������O���[�X�����i3�����A6�����A12�����̊����㏸���A�������㍂�{���A1�N�Ԃ̔��㍂�������j�ƃo�����[�����i���������Y�{���A�����L���b�V���t���[�{���A�����Y���v���j�Ń����N�t�����A�e�N�m���W�[�Z�N�^�[�̖�����I�ʂ��܂��B�e�����ɂ́A���b�Z������߂�X�^�C���Ɋ�Â��A�O���[�X�E�X�R�A�܂��̓o�����[�E�X�R�A�̂����ꂩ�̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B���b�Z�����O���[�X�ƃo�����[�̒��Ԃɕ��ނ��������ɂ́A�O���[�X�ƃo�����[�̂ǂ��炩�ǂ����̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B�K�i���j�o�[�X�̏�� 75%�܂��� 40 �����̂����A�����ꂩ�傫�������w���\�������ɑI�肳��܂��B

�O���[�o���s��ɂ����鎟����ʐM�V�X�e���֘A���������I���ē���

�^�p�J�n���F2011/02/17

�����ڍ��i�t�@�N�g�V�[�g�j

NXTG

�t�@�[�X�g�g���X�g�iFT�j Indxx �l�N�X�gG ETF

�TG�y�ю�����ړ��ʐM�V�X�e���̌����A�J���A���p���Ă���A���͎��g�݂�\��������Ƃ𓊎��ΏۂƂ��܂��B�\���Ώۏ،��́A①�������z��5���h���ȏ�A②1���������6�����ԕ��ς�200���h���ȏ�i�V���s���Ƃ�100���h���ȏ�j�A③�ߋ�6�����Ԃ̑��������90���ȏ�̓��Ŏ������Ă��邩�A�C����3�����ȓ��ɐV�K�������J���ꂽ���́A�D�������䗦10���ȏ�A�E�V�K�Ɏw���ɑg�ݓ������ۂ̊�����1���h�������ł��邱�Ƃ��K�v�ł��B������1���h���ȉ����̃X�N���[�j���O�������A�������z���100�������I�肳��܂��B�TG�C���t���X�g���N�`���[�E�n�[�h�E�F�A�֘A���W���A�ʐM�T�[�r�X�v���o�C�_�[�͂Q�����߂Ă��܂��B

NASDAQ100�w���̂����e�N�m���W�[�Z�N�^�[�����݂̂��ϓ����d�œ���

�^�p�J�n���F2006/04/19

�����ڍ��i�t�@�N�g�V�[�g�j

QTEC

�t�@�[�X�g�g���X�g�iFT�j �i�X�_�b�N100 �e�N�m���W�[�Z�N�^�[�w���t�@���h

NASDAQ 100�e�N�m���W�[�E�Z�N�^�[�w���ւ̘A����ڎw��ETF�B2006�N�S������^�p�J�n�BNASDAQ100�w���̂����A�ƊE���ރx���`�}�[�N�ɏ]���ăe�N�m���W�[�ƊE�ɕ��ނ��������ɋϓ����d�œ������܂��B�N1��A12����NASDAQ100�w���̍č\���Ɋ�Â��čč\������܂����A����ȊO�ł�NASDAQ100�w�� �ɓ���ւ������鎞�́A����Ɋ�Â��ē���ւ����s���邱�Ƃ�����܂��B

�O���[�o���s��Ől�H�m�\�iAI�j�A���{�e�B�N�X�A�I�[�g���[�V�����Ɍg����Ƃɓ���

�^�p�J�n���F2018/02/21

�����ڍ��i�t�@�N�g�V�[�g�j

ROBT

�t�@�[�X�g�g���X�g�iFT�j �i�X�_�b�N AI & ���{�e�B�b�N�XETF

�l�H�m�\�iAI�j�A���{�e�B�N�X�A�I�[�g���[�V�����Ɍg����Ƃ̃p�t�H�[�}���X��ǐՂ���悤�ɐv����Ă��܂��B���E�e���̏،�������ɏ�ꂵ�A�S�Ė����Z�p����iCTA�j�ɂ����AI�܂��̓��{�e�B�N�X�̃G���Q�C�W���[�A�C�l�C�u���[�A�G���n���T�[�ɕ��ނ���Ă����Ƃ����j�o�[�X�Ƃ��A�e�J�e�S���[�ɂ�����֗^�x���Ɋ�Â��ăX�R�A�����O����A���30�Ђ��I�肳��܂��B�e�����́A①�������z���Œ�2��5,000���h���A②1���������3�J�����ς��Œ�300���h���A③�������䗦���Œ�20���ł���K�v������܂��B�e�J�e�S���[�̔䗦�́A�G���Q�C�W���[��60%�A�C�l�C�u���[��25%�A�G���n���T�[��15%�ƂȂ�A�I�肳�ꂽ�،��͊e�J�e�S���[���ŋϓ��ɉ��d����܂��B

�w���X�P�A�E�o�C�I�֘A

�č����o�C�I�֘A�����ɓ�����������

�^�p�J�n���F2006/06/19

�����ڍ��i�t�@�N�g�V�[�g�j

FBT

�t�@�[�X�g�g���X�g�iFT�j NYSE Arca �o�C�I�e�N�m���W�[�w���t�@���h

2006�N6������^�p�J�n�B�����w�I�v���Z�X�ɂ�鐻�i��T�[�r�X�����o�C�I�e�N�m���W�[�Y�Ƃɑ������Ƃ𓊎��ΏۂƂ��܂��B�g����DNA�Z�p�A���q�����w�A��`�q�H�w�A���m�N���[�i���R�̂Ɋ�Â����Z�p�A�����E���|�\�[���Z�p�A�����ăQ�m���ƈ�`�q�ɂ��Ă̌����ȂǂɌg����Ƃ��܂܂�܂��B�g�ݓ�������Ƃ��āA①�č��̏،�������ɏ�ꂵ�Ă���A②�������z��10���h���ȏ�A③�������ϔ��������100���h���ȏ�A�C���ߊ����I�l��3�h���ȏオ�������܂��B

�č����̃w���X�P�A��Ƃ�ΏۂɃO���[�X�ƃo�����[�̊ϓ_�ŗD�ǂȊ�Ƃ�I�ʂ�����

�^�p�J�n���F2007/05/08

�����ڍ��i�t�@�N�g�V�[�g�j

FXH

�t�@�[�X�g�g���X�g�iFT�j �w���X�P�A AlphaDEX�t�@���h

2007�N5������^�p�J�n�BAlphaDEX�����I���@���̗p�B���b�Z��1000�w���̍\���������O���[�X�����i3�����A6�����A12�����̊����㏸���A�������㍂�{���A1�N�Ԃ̔��㍂�������j�ƃo�����[�����i���������Y�{���A�����L���b�V���t���[�{���A�����Y���v���j�Ń����N�t�����A�w���X�P�A�Z�N�^�[�̖�����I�ʂ��܂��B�e�����ɂ́A���b�Z������߂�X�^�C���Ɋ�Â��A�O���[�X�E�X�R�A�܂��̓o�����[�E�X�R�A�̂����ꂩ�̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B���b�Z�����O���[�X�ƃo�����[�̒��Ԃɕ��ނ��������ɂ́A�O���[�X�ƃo�����[�̂ǂ��炩�ǂ����̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B�K�i���j�o�[�X�̏��75%�܂���40�����̂����A�����ꂩ�傫�������w���\�������ɑI�肳��܂��B

�����O�E�V���[�g�헪

�č���ꊔ���𓊎��ΏۂƂ��郍���O�V���[�g�헪

�^�p�J�n���F2014/09/08

�����ڍ��i�t�@�N�g�V�[�g�j

FTLS

�t�@�[�X�g�g���X�g�iFT�j �����O�V���[�g����ETF

�č��s��ɏ�ꂷ��O���[�o�������AETF�A�����w���敨����𓊎��ΏۂɁA�����O�y�уV���[�g�|�W�V�������\�z���āA�����I�Ȏ��v�l����ڎw���܂��B�����헪�̓����O�̓����䗦��80���`100���A�V���[�g��0���`50���ȉ��Ƃ��ă����O�o�C�A�X�̃|�[�g�t�H���I��g�݂܂��B�V���[�g�|�W�V�����\�z�ɂ���ē��������̓����O�|�W�V�����̍\�z�ɂ͓]�p�����A�l�b�g�|�W�V�����̏����100���Ƃ��܂��B�����ΏۂƂ�������̑I�ʂ́A���l�ȃN�H���c�E�c�[����p���ă����O�y�уV���[�g����������s��̒l�������A�E�g�p�t�H�[���i�V���[�g�̓A���_�[�p�t�H�[���j���邱�Ƃ�ڎw���܂��B

���E�G�l���M�[�W�iESG�֘A�j

���̓G�l���M�[�Y�ƂŊ��鐢�E���̏���Ƃɓ���

�^�p�J�n���F2008/06/16

�����ڍ��i�t�@�N�g�V�[�g�j

FAN

�t�@�[�X�g�g���X�g�iFT�j �O���[�o�� �E�B���h �G�l���M�[ETF

2008�N�U������^�p���J�n�B�N���[���e�N�m���W�[�ɓ�������Clean Edge�Ђɂ��A���͔��d�Ɋւ���Ƃ𓊎��ΏۂƂ��܂��B���͔��d���̊J���܂��͉^�c�A���͔��d�ɂ��d�͂̐��Y�܂��͔z�d�A���̓G�l���M�[�Y�ƌ����ɓ��ʂɐv���ꂽ�@�B�܂��͑f�ނ̐v�A�����܂��͋����ȂǁA���̓G�l���M�[�Y�Ƃɉ��炩�̌`�ŐϋɓI�Ɋ֗^���Ă��邱�Ƃ��K�v�ł��B�\���Ώۖ����́A①�S���E�̎������z��1���h���ȏ�A②�������䗦��25%�ȏ�A③1���������3�����ԕ��ς��Œ�50���h���ȏ�A�Ƃ��������ɓK������K�v������܂��B����ɁA�\�������̓s���A�v���C�Ƒ��p���ɕ��ނ���A���ꂼ��60���A40���ō\������܂��B���͊W���Ƃ���̎��v��50���ȏ���߂��ƌQ���s���A�v���C�Ƃ��A�w���̂U�����߂�悤�ɂ���ȂǁA���̃��[���Ɋ�Â��Ďw�����\������܂��B

�E�H�[�^�[�W�r�W�l�X���c�ޕč�����Ƃɓ���

�^�p�J�n���F2007/05/08

�����ڍ��i�t�@�N�g�V�[�g�j

FIW

�t�@�[�X�g�g���X�g�iFT�j �E�H�[�^�[ETF

2007�N5������^�p�J�n�A�C���������z���d�B�N���[���e�N�m���W�[�ɓ�������Clean Edge�Ђɂ��A�������Ɣp�����Ƃ��c�ޕč�����Ƃ𓊎��ΏۂƂ��܂��B�č��ł́A�����C���t���ł���㉺�����̘V���������ƂȂ��Ă���e�n�ŘR�����̂��������Ă��܂��B�������Ɣp�����Ƃ��c�ޕč�����Ƃ���A①�S���E�̎������z��1���h���ȏ�A②1���������3�����ԕ��ς�50���h���ȏ�A③�������䗦��20���ȏ�Ƃ����K�i�v���������������j�o�[�X�̒��ŁA�������z�̏��36�������g������܂��B�Ȃ��A�䗦�͏��10�Ђ܂ł�4.0���A���11�`15�Ђ܂ł�3.5���A���16�`20�Ђ܂ł�3.0���A���21�`30�Ђ܂ł�2.0��������Ƃ��Ă���A�c��̖����Ɋւ��Ă͋ϓ��ɑg������܂��B

�č����̃G�l���M�[��Ƃ�ΏۂɃO���[�X�ƃo�����[�̊ϓ_�ŗD�ǂȊ�Ƃ�I�ʂ�����

�^�p�J�n���F2007/05/08

�����ڍ��i�t�@�N�g�V�[�g�j

FXN

�t�@�[�X�g�g���X�g�iFT�j �G�l���M�[ AlphaDEX�t�@���h

2007�N5������^�p�J�n�BAlphaDEX�����I���@���̗p�B���b�Z��1000�w���̍\���������O���[�X�����i3�����A6�����A12�����̊����㏸���A�������㍂�{���A1�N�Ԃ̔��㍂�������j�ƃo�����[�����i���������Y�{���A�����L���b�V���t���[�{���A�����Y���v���j�Ń����N�t�����A�G�l���M�[�Z�N�^�[�̖�����I�ʂ��܂��B�e�����ɂ́A���b�Z������߂�X�^�C���Ɋ�Â��A�O���[�X�E�X�R�A�܂��̓o�����[�E�X�R�A�̂����ꂩ�̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B���b�Z�����O���[�X�ƃo�����[�̒��Ԃɕ��ނ��������ɂ́A�O���[�X�ƃo�����[�̂ǂ��炩�ǂ����̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B�K�i���j�o�[�X�̏�� 75%�܂��� 40 �����̂����A�����ꂩ�傫�������w���\�������ɑI�肳��܂��B

�X�}�[�g�O���b�h�E�C���t���ƊE����������O���[�o����Ƃɓ���

�^�p�J�n���F2009/11/16

�����ڍ��i�t�@�N�g�V�[�g�j

GRID

�t�@�[�X�g�g���X�g�iFT�j �i�X�_�b�N �N���[���G�b�W �X�}�[�g�O���b�h �C���t���w���t�@���h

2009�N11���^�p�J�n�A�C���������z���d�B�N���[���e�N�m���W�[�ɓ�������Clean Edge�Ђɂ��A�����㑗�d�ԁu�X�}�[�g�O���b�h�v���ƂɌg����Ƃ𓊎��ΏۂƂ��܂��B�����Ώی��́A��ɓd�͖ԁA�d�͌v���тɓd�͂̃f�o�C�X�A�l�b�g���[�N�A�G�l���M�[�������тɊǗ��A�X�}�[�g�O���b�h�E�C���t���ƊE���g�p����\�t�g�E�F�A�̗L�����Ɋ֘A������Ƃō\������Ă��܂��B�\���Ώۖ����́A①�X�}�[�g�O���b�h�A�d�C�̃C���t�����A�y��/���͑��̃O���b�h�֘A���ƂɌg����ƁA②�S���E�̎������z��1���h���ȏ�A③�������䗦��20%�ȏ�A�C3�J���̓������ϔ��������50���h���ȏ�A�̏����ɓK������K�v������܂��B����ɁA�\�������̓s���A�v���C�i�����^�j�ƃ_�C�o�[�V�t�@�C�h�i���l���j�ɕ��ނ���A���ꂼ��80���A20���ō\������܂��B

�č����̃O���[���E�G�l���M�[�֘A�������猵�I������

�^�p�J�n���F2007/02/08

�����ڍ��i�t�@�N�g�V�[�g�j

QCLN

�t�@�[�X�g�g���X�g�iFT�j �i�X�_�b�N �N���[���G�b�W �O���[���G�l���M�[�w���t�@���h

2007�N2������^�p�J�n�A�C���������z���d�B�N���[���e�N�m���W�[�ɓ�������Clean Edge�Ђɂ��A�č��ŏ�ꂳ��Ă���N���[���G�l���M�[��Ƃ𓊎��ΏۂƂ��܂��B�i�m�e�N��V���R���Ȃǂ̐�[�ޗ���A���z�����d�╗�͔��d�𒆐S�Ƃ����ė��p�\�G�l���M�[�A�G�l���M�[�����Ȃǂ̐����E�J�����痬�ʁE�����Ɍg����Ƃ܂ŕ��L�ō\������Ă��܂��B�K�i�،��́A①�������z��1��5,000���h���ȏ�̊�Ƃ����s�������́A②1��������̕��ς�10�����ȏ�A③1��������̏I�l���Œ�1�h���Ƃ���������K�v�Ƃ��܂��B

���z���E�z�������E�D��،�

�č���ꊔ���̂����A�p�����Ĕz�����x�����A�������z���x�����̉\��������100�����ɓ���

�^�p�J�n���F2006/03/09

�����ڍ��i�t�@�N�g�V�[�g�j

FDL

�t�@�[�X�g�g���X�g�iFT�j ���[�j���O�X�^�[ �z�����[�_�[�Y�w���t�@���h

2006�N3������^�p�J�n�B���[�j���O�X�^�[�J���̓Ǝ��X�N���[�j���O���f���ɂ��A�ߋ������т��Ĕz���x���������菫�����p�����Ĕz���x�����̉\���̂���z���������100�����������ΏۂƂȂ�܂��B�w���\�������́A�\�z�z�����i�h�����Z�z�j�Ɋ�Â��ĉ��d����A�X�̖����̉��d�䗦��10%���Ȃ��悤�ɁA�܂����d�䗦��5%����،����S�̂Ƃ��Ďw����50%���Ȃ��悤�ɒ�������܂��B�����́A5�N�Ԃ�1��������z�������������[�������A1��������̔N�ԗ\�z���v��1��������̗\�z�z�����Ŋ������l��1�ȉ��̏ꍇ�͌����Ώۂ��珜�O����܂��B

��i��25�J����ΏۂɁA�Ǝ��̊�ɂ�荂�z�����������I������

�^�p�J�n���F2007/11/21

�����ڍ��i�t�@�N�g�V�[�g�j

FGD

�t�@�[�X�g�g���X�g�iFT�j �_�E�E�W���[���Y �O���[�o���Z���N�g�z���w���t�@���h

2007�N11������^�p�J�n�B���E��i25�J���̎s��ŁA①���݁A�z�������x�����Ă���A②���N�x��1��������z�������ߋ�5�N�Ԃ̕���1��������z�����ȏ�A③�ߋ�5�N�Ԃ̕��ϔz�����������Ċ�Ƃ̏ꍇ��60%�ȉ��A���̑��̍��̊�Ƃ̏ꍇ��80%�ȉ��A�C1���������3�������ς�300���h���ȏ�A�����̔z���̎��Ɨ��������������z���������100������I�o���A1�������10���Ƃ��Ĕz���������d�����ɂč\������܂��B�Ȃ��A�z������肪���150�ʈȓ��ł���A�\���������珜�O����܂���B

�O���[�o���s���ΏۂɁA�D��،���n�C�u���b�h�،��ɃA�N�e�B�u����

�^�p�J�n���F2013/02/11

�����ڍ��i�t�@�N�g�V�[�g�j

FPE

�t�@�[�X�g�g���X�g�iFT�j �D��،����C���J��ETF

�@�֓����Ƌy�ѕx�T�w�����̗D��،���n�C�u���b�h�،��̐��̉^�p�}�l�[�W���[�ł���Stonebridge Advisors LLC �i2004�N�ݗ��j���T�u�A�h�o�C�U�[�Ƃ��ĉ^�p���s���t�@���h�ŁA�t�@���h��80���ȏ��D��،��A�ЍA�n�C�C�[���h�A����ѓ]���ЍȂǂɓ������܂��B�����Ώۍ��͕č��̂ق��A�C�M���X��J�i�_�A�t�����X�Ȃǂ̐�i�����܂܂�Ă��܂��B�g�b�v�_�E���A�v���[�`�ƃ{�g���A�b�v�A�v���[�`�𗼕��l�����������ŁA①�N���W�b�g���́A②�Z�N�^�[���́A③�K�����́A�C�}�N���o�ς���ы����̕��́A�D���Ή��l���́A�E�e�N�j�J���s�ꕪ�́A�Ƃ������،����͂����p���Ȃ���A�،���I�肵�Ă��܂��B

�����䗦�������A���䗦���Ⴂ�A���������S�ȕč���Ƃɓ���

�^�p�J�n���F2006/07/06

�����ڍ��i�t�@�N�g�V�[�g�j

FTCS

�t�@�[�X�g�g���X�g�iFT�j �L���s�^�� �X�g�����O�X ETF

�i�X�_�b�N�č��x���`�}�[�N�w���̍\�������Ŏ������z���500�����̂����A1���������3�������ς�500���h���ȏ�̖�����I�肵�܂��B�܂��A���Ȃ��Ƃ�10���h���̌����܂��͒Z�������A�������z�ɑ��钷�����䗦��30%�����A���厑�{���v����15%�ȏ�̖������A�{���e�B���e�B���Ⴂ����50�������o���A�ϓ����d�ō\�����Ă��܂��B1�Ǝ킠����̑g���䗦�͍ő�30%�Ƃ��܂��B����Ǝ�̔䗦��30%����ꍇ�A���̋Ǝ���̃����L���O���ʂ̖��������O����A�ʂ̋Ǝ�̓K�i�،��Ɠ���ւ����܂��B���̃v���Z�X�́A�䗦��30%����Ǝ킪�Ȃ��Ȃ�܂ŌJ��Ԃ���܂��B

�������萫�E�����́E�z�������Ƃ����R�̖ʂőS�ĂɗD�ꂽ�č�����Ƃɓ���

�^�p�J�n���F2003/08/19

�����ڍ��i�t�@�N�g�V�[�g�j

FVD

�t�@�[�X�g�g���X�g�iFT�j �o�����[���C�� �z���w���t�@���h

2003�N8������^�p�J�n�A�c��100���h��������t�@�[�X�g�g���X�g���\����ETF�B�A���w���͕č��ŗ��j�I�Ɋ��������E�������ɋ��݂����u�o�����[���C���Ёv���J���������̂ł��B�o�����[���C���Ђɂ��Ǝ��́u���S���v�����N�i���s�̂̑��ΓI�ȍ����͂Ɗ����̈��萫�Ɋ�Â����X�N�̕]����i�j����A���S���������Ƃ����郉���N1��2�̖����Q��������I����s���܂��B����ɁAS&P500�w���̔z������������A���������z��10���ăh���ȏ�̖����𓊎��ΏۂƂ��܂��B

����5�N�Ԃɑ��z���т�����A�����ɂ��z�������グ���p������\�͂����D�NJ�Ƃɓ���

�^�p�J�n���F2014/01/06

�����ڍ��i�t�@�N�g�V�[�g�j

RDVY

�t�@�[�X�g�g���X�g�iFT�j ���z�A�`�[�o�[�YETF

�ߋ��̑��z���тɉ����A�����ɂ������I�ɔz�������グ���p������\�͂����č������50�Ђ𓊎��ΏۂƂ��܂��B�����̑I���ɂ����āA①1���������3�������ς�500���h���ȏ�A②����12�����Ԃ̔z�����x���z���A3�N�O��5�N�O�̓����ԂɎx����ꂽ�z���������������Ă���A③���ߌ��Z����1�������藘�v���v���X�ł���3���O��1�������藘�v������B�C���a���ؓ����䗦��50%���A�D�ߋ�12�����Ԃ̔z��������65%�ȉ��A�Ƃ���5�̏��������K�v������܂��B����ɁA�ߋ�5�N�Ԃ̔z�������z�A���݂̔z�������A�z�������̕����v�f�ɂ�胉���N�t�����A���o����50�������ϓ��ɑg����܂��B�]���̔z���x���헪�Ƃ͈قȂ�A�ߋ�5�N�Ԃ̔z���������������Z�N�^�[�ɂ�葽���E�F�C�g����������j�ŁA�e�Z�N�^�[�ւ̓����䗦�͍ő�30%�B

����5�N�Ԃɑ��z���т�����A�����ɂ��z�������グ���p������\�͂���������Ƃɓ���

�^�p�J�n���F2017/11/01

�����ڍ��i�t�@�N�g�V�[�g�j

SDVY

�t�@�[�X�g�g���X�g�iFT�j �����^���z �A�`�[�o�[�YETF

�ߋ��̑��z���тɉ����A�����ɂ������I�ɔz�������グ���p������\�͂����č���ꒆ�����100�Ђ𓊎��ΏۂƂ��܂��B�����̑I���ɂ����āA①1���������3�������ς�200���h���ȏ�A②�������z��5���h���ȏ�A③�ߋ�12�����̔z�����x���z���A3�N�O��5�N�O�̓����ԂɎx����ꂽ�z�������������Ă���A�C���ߌ��Z����1�������藘�v���v���X�ł���3���O��1�����v������A�D���a���ؓ����䗦��25%�ȏ�A�E12�����Ԃ̔z��������65%�ȉ��A�Ƃ���6�̏��������K�v������܂��B����ɁA�ߋ�5�N�Ԃ̔z�������z�A���݂̔z�������A�z�������̕����v�f�ɂ�胉���N�t�����A���o����100�������ϓ��ɑg����܂��B���������N�������K�i�،���� 100 �������I�肳��܂��B�e�Z�N�^�[�ւ̑g���䗦�̏����30%�A���^���܂��͏��^���ւ̑g���䗦�̏���͂��ꂼ��75%�ł��B

���E���[��

�č��y�ѕč��O�̓]���،���ΏۂɁA�������X�N�����肵�l�オ��v��Nj�

�^�p�J�n���F2015/11/03

�����ڍ��i�t�@�N�g�V�[�g�j

FCVT

�t�@�[�X�g�g���X�g�iFT�j SSI �X�g���e�W�b�N�]���،�ETF

1973�N�ɐݗ�����A�]���،�����p�����I���^�i�e�B�u��������Ƃ���SSI���T�u�A�h�o�C�U�[�Ƃ��ĉ^�p����A�N�e�B�u�t�@���h�B�����Y��80���ȏ���O���[�o���s��ɏ�ꂷ��]���،��ɓ������܂��B�����̓����ł��銔���㏸���̉��b���������A���̓������瓊�����{���ꃊ�X�N�̌����}�邱�Ƃ�ڎw���܂��B�]���Ѝ̃��X�N�����Ɋӂ݂āA��������уN���W�b�g�̒�ʕ��͂ƃt�@���_�����^���Y���͂ɂ���čł����͓I�ȃ��^�[�������҂���������I�肵�܂��B

�č��y�ѕč��O�̌��Ѝy�ю��Y�S�ۏ،����ɋ@���I�ɓ������s��������v��Nj�

�^�p�J�n���F2017/02/14

�����ڍ��i�t�@�N�g�V�[�g�j

FIXD

�t�@�[�X�g�g���X�g�iFT�j TCW �I�|�`���j�X�e�B�b�N��ETF

40�N�ɂ킽�铊���o���������E�L���̎��Y�^�p���TCW�𓊎��A�h�o�C�U�[�Ɍ}���A�����Y��80���ȏ���t�B�X�N�g�C���J���،��ɓ������A�����I�Ɉ��肵���^�p���v��ڎw���܂��B���K�i�،��̑g�����35%�A�f���o�e�B�u�̑g�����25���ɐ�������Ă��܂��B�����v���Z�X�́A�g�b�v�_�E���̌i�C�z���͂ƃ{�g���A�b�v�̃t�@���_�����^���Y���͂̑g�����ł��B�헪�́A①�o�ό��ʂ��Ɋ�Â��f�����[�V�����̌���A②�t�@���_�����^���Y���ʂ��E�����i���̕]���E�g�[�^�����^�[���̕��͂Ɋ�Â������Ȑ��̌���A③���Ή��l�̔��f�Ɋ�Â��Ǝ�z���A�C�L���b�V���t���[�E�������E�S�ۃJ�o�[���E���{�\���E�o�c�̎����Ɋ�Â������I��A�D�X�v���b�h�_���̃g���[�h�ł��B

�Z�����̓����K�i�Ѝɓ����A�C���J�����ێ����Ȃ��烊�X�N��ጸ

�^�p�J�n���F2021/11/17

�����ڍ��i�t�@�N�g�V�[�g�j

FSIG

�t�@�[�X�g�g���X�g�iFT�j ���~�e�b�h�f�����[�V���������K�i�Ѝ�ETF

�����Y��80���ȏ�𓊎��K�i�Ѝɓ������܂��B�M�p�i�t���ɍS��炸�V�j�A���[������K�i���̑g����͍ő�20%�ɐ�������Ă��܂��B�܂��A�f�����[�V������ �u���[���o�[�O�č��Ѝ�1-5�N�w���̉��d���σf�����[�V������ �} 1�N��ڎw���܂��B�i�C�T�C�N����ʂ��Ĕ�r�I���肵���L���b�V���E�t���[�ݏo����ƁA���c���Ɍ��������o�����G�[�V����������ƁA���S�Ȏ��т����o�c�w��i�����Ƃ�I�D���܂��B�|�[�g�t�H���I�\�z�̎�Ȍ��������ɂ́A�C�[���h�J�[�u�Ǘ��i�f�����[�V�����A�R���x�N�V�e�B�A�C�[���h�J�[�u�E���X�N�ɒ��ځj�A���Ή��l�A�|�[�g�t�H���I�̕��U�A���s�̗̂������A�p���I�ȃ��j�^�����O�Ȃǂ�����܂��B

�k�Ċ�Ƃ̔��s����V�j�A���[���ɓ����A�����㏸�ւ̃w�b�W��ڎw��

�^�p�J�n���F2013/05/01

�����ڍ��i�t�@�N�g�V�[�g�j

FTSL

�t�@�[�X�g�g���X�g�iFT�j �V�j�A���[�� �t�@���h

�����Y���z��80%�ȏ����ɖk�ĂŎ��ƓW�J�����ƌ����̃V�j�A���[���ɓ������܂��B�����Y��20%������ɃV�j�A���[���ȊO�̕��،��A�������g�A�����A���̑�������Ђ̏،��ɂ��������܂��B�V�j�A���[���͕ϓ������^�ŁA�����㏸�ւ̔����ɂȂ邱�Ƃ�ڎw���܂��B�܂��A�V�j�A���[���ɂ͊�Ƃ̎��Y���S�ۂɂȂ��Ă���A�f�t�H���g�������̑����̒ጸ���}��܂��B�i�t���ʂł́A�i�tB-�ȏオ�S�̖̂�94�����߂Ă��܂��i2023�N12�������_�j�B�|�[�g�t�H���I��First Trust Advisors�̃��o���b�W�h�E�t�@�C�i���X�����`�[���ɂ���đI��E�Ǘ�����A���i�ȃt�@���_�����^���E�N���W�b�g�I�ʃv���Z�X�Ƒ��Ή��l���͂�g�ݍ��킹�Ă��܂��B

�Z���̍���Ѝ��ō\���A�ăh����l�l�e�̑�ւƂ��Ă����p�����A�N�e�B�u�^�p�t�@���h

�^�p�J�n���F2014/08/05

�����ڍ��i�t�@�N�g�V�[�g�j

FTSM

�t�@�[�X�g�g���X�g�iFT�j �G���n���X�g �V���[�g �}�`�����e�BETF

�Z���،��i��ɕăh�����Ă̓����K�i�،��j�ɓ�������A�N�e�B�u�^�p�헪���̗p���Ă��܂��B���U���ێ����邽�߂ɕ��L�����Y�N���X�ɓ������A�������_�ł̓t�@���h���Y�̏��Ȃ��Ƃ� 80% �������K�i�،��ɂȂ�܂��B�^�p���Y�̕ۑS�Ɠ��X�̗������m�ۂɏd�_��u���Ȃ���A���v����̉\���������炷�Z���^�p�헪�����p���܂��B

�n�C�C�[���h�𓊎��ΏۂɁA�V���[�g�|�W�V�����������ăA�N�e�B�u�ɉ^�p

�^�p�J�n���F2013/02/25

�����ڍ��i�t�@�N�g�V�[�g�j

HYLS

�t�@�[�X�g�g���X�g�iFT�j �^�N�e�B�J�� �n�C�C�[���hETF

�����Y��80% �ȏ���n�C�C�[���h�i�č��y�ѕč��ȊO�̎ЍA�o���N���[���A�]���Ѝ��܂ށj�ɓ������܂��B���i�ȃt�@���_�����^���E�N���W�b�g�I�ʃv���Z�X�Ƒ��Ή��l���͂�g�ݍ��킹�āA�،��I����s���܂��B�����O�|�W�V�����̓t�@���h�����Y��130% ������Ƃ��A�V���[�g�|�W�V�����̓t�@���h�����Y��0%�`30% �ȓ��ʼn^�p���܂��B���͓I�ȓ����@������o������ŁA���݃��X�N���Ǘ����邽�߂ɁA���O�ȃN���W�b�g���͂�s��]���A���U�A�|�W�V�����z���Ȃǂ����荂�����X�N�����ナ�^�[���̎�����ڕW�Ƃ��܂��B

��ɒZ���̕č����[�Q�[�W�S�ۏ،��i�l�a�r�j�ɓ����A���͓I�ȃC���J���Q�C����ڎw��

�^�p�J�n���F2014/11/04

�����ڍ��i�t�@�N�g�V�[�g�j

LMBS

�t�@�[�X�g�g���X�g�iFT�j ���[�f�����[�V���� �I�|�`���j�e�B�[�YETF

�����Y��60���ȏ�𓊎��K�i�،���A�Z��p�^���Ɨp�s���Y���[���S�ۏ،��iMBS�j�Ȃǂɓ������܂��B��Ɏ��̍����č�MBS�ɓ������A�����f�����[�V������3�N�ȉ��Ƃ��邱�Ƃ�ڕW�Ƃ��āA�M�p�T�C�N���ɑ���\�z���i�����x��Ⴍ�ێ����A���͓I�ȃC���J���E�Q�C����ڎw���܂��B�����Ƃ��ẮA①�f�����[�V�������Z�����߁i�l�b�g��1.72�N�A2023�N12�����݁j�����ϓ����X�N������I�A②��ɐ��{�W�@�ւ̕s���Y�S�ۏ،��ɓ������邱�ƂŃN���W�b�g�s��̉e��������I(�W����2.82%�A2023�N12������)�A③���s�ʂ������A�������̍������Y�ւ̓����ɂ�胊�o�����X���e�ՁA���������܂��B�\���،��́A�O���[�o���o�ς���s��̃g�����h�AMBS�s��̎����]������т��̃g�����h�ȂǁA�g�b�v�_�E���^�̒����ɂ��\�z����܂��B

�����^���AIPO�A�������

�č��̐����Ƃ���ђn���s�Z�N�^�[�ɂ�����A�D�ǂȒ����^��Ƃɓ���

�^�p�J�n���F2014/03/10

�����ڍ��i�t�@�N�g�V�[�g�j

AIRR

�t�@�[�X�g�g���X�g�iFT�j RBA �č��Y�ƃ��l�T���XETF

�č��̎Y�Ƃ���уR�~���j�e�B�E�o���L���O�E�Z�N�^�[�ɂ�����č������^����Ƃ𓊎��ΏۂƂ��܂��B���b�Z��2500�w���̒����琻���Ƌy�ъ֘A�C���t�����ƂƋ�s�Ƃɒ��ڊW��������̂����A�č��ȊO�̔��㍂��25%�ȏ゠����������O���������A12�J����̎��v�\�z�͍����ł��������I�ʂ��܂��B①�e�����̑g����䗦��4���ȉ��A②������6�h���ȏ�A③�������z��2���h���ȏ�A�C1��������̕��ς�50���h���ȏ�ȂLj�����������������g�ݓ���Ă��܂��B

�č����̒����^���̂����A�D�ꂽ�������y�ы��łȍ�����Ղ��m��������Ƃɓ���

�^�p�J�n���F2005/09/27

�����ڍ��i�t�@�N�g�V�[�g�j

FDM

�t�@�[�X�g�g���X�g�iFT�j �_�E�E�W���[���Y�E�Z���N�g�����^���w���t�@���h

2005�N9������^�p�J�n�B�č���v������ł���NYSE�����Nasdaq�ɏ�ꂵ�Ă�����̗���������э������S���̂���}�C�N���L���b�v�����𓊎��ΏۂƂ��܂��B①�������z���1,000�����ȓ��A②3�J���Ԃ̎���z���1,000�����ȓ��A③1�J���Ԃ̎���z���1,500�����ȓ��Ƃ���3�̏��������������ƂȂ�܂��B����ɁAPER�A�������㍂�{���A�O�l���������1�����v�̕ω��A�c�Ɨ��v���A���N�̃g�[�^�����^�[�����̊���N���A����������I�ʂ��܂��B

�č�IPO�����ɓ�����������^���ɓ���

�^�p�J�n���F2006/04/12

�����ڍ��i�t�@�N�g�V�[�g�j

FPX

�t�@�[�X�g�g���X�g�iFT�j ����� �I�|�`���j�e�B�[�YETF

�V�K�������J�iIPO�j���I������Ƃɏœ_�Ă�IPOX®100 US�w���̍\�������𓊎��ΏۂƂ��܂��B���w���́A�V�K����1,000�������̕č������ł���AIPOX®�O���[�o���R���|�W�b�g�C���f�b�N�X�ɂ�����Ɛя��100�����ō\������܂��i�������A��ꏉ���̎������z��5,000���h�������A�������䗦��15�������̖����������j�B�����g���䗦�́A�z�����d���ϕ����Ƃ��A1�����̑g���䗦�����10���A�Ǝ했�̑g������͂���܂���B���w���́A�ߋ��S�N�Ԃɕč��̐V�K���ɂ�萶�ݏo���ꂽ�������z��85���ɋy�т܂��B

�č���������i���y�ѐV�����s��ɂ���������IPO�����ɓ���

�^�p�J�n���F2014/11/04

�����ڍ��i�t�@�N�g�V�[�g�j

FPXI

�t�@�[�X�g�g���X�g�iFT�j �C���^�[�i�V���i������ �I�|�`���j�e�B�[�Y ETF

�č��ȊO�̐V��������ѐ�i���s��́A�V�K����܂��̓X�s���I�t��A6���̎�������o�߂��A�������1,000�������̊�Ƃ��ΏۂƂȂ�܂����A①��ꏉ���̎������z��5,000���h�������̊�ƁA②�������䗦��15�������̊�ƁA③��ꎞ�Ɍ��剿�i��傫�����������Ƃ͏��O����܂��B1�����̑g���䗦�����10���ł��B����1,000���������̂́A�����I�ɏ��O����܂��B

�č����̑f�ފ֘A��Ƃ�ΏۂɃO���[�X�ƃo�����[�̊ϓ_�ŗD�ǂȊ�Ƃ�I�ʂ�����

�^�p�J�n���F2007/05/08

�����ڍ��i�t�@�N�g�V�[�g�j

FXZ

�t�@�[�X�g�g���X�g�iFT�j �}�e���A���Y AlphaDEX�t�@���h

2007�N5������^�p�J�n�BAlphaDEX�����I���@���̗p�B���b�Z��1000�w���̍\���������O���[�X�����i3�����A6�����A12�����̊����㏸���A�������㍂�{���A1�N�Ԃ̔��㍂�������j�ƃo�����[�����i���������Y�{���A�����L���b�V���t���[�{���A�����Y���v���j�Ń����N�t�����A�f�ރZ�N�^�[�̖�����I�ʂ��܂��B�e�����ɂ́A���b�Z������߂�X�^�C���Ɋ�Â��A�O���[�X�E�X�R�A�܂��̓o�����[�E�X�R�A�̂����ꂩ�̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B���b�Z�����O���[�X�ƃo�����[�̒��Ԃɕ��ނ��������ɂ́A�O���[�X�ƃo�����[�̂ǂ��炩�ǂ����̃����N���I�ʃX�R�A�Ƃ��Ċ��蓖�Ă��܂��B�K�i���j�o�[�X�̏�� 75%�܂��� 40 �����̂����A�����ꂩ�傫�������w���\�������ɑI�肳��܂��B

�Ɛӎ����E���ӎ���

- �{�����͓������f�̎Q�l�ƂȂ���݂̂�ړI�Ƃ��č쐬���ꂽ���̂ŁA�X�̓����Ƃ̓���̓����ړI�A�܂��͗v�]���l�����Ă�����̂ł͂���܂���B�����Ɋւ���ŏI����͓����Ƃ����g�̔��f�ƐӔC�łȂ����悤���肢���܂��B����A�{�����Ɋ�Â��Ă��q�l�����Q�������Ƃ��Ă����Ћy�я�M���͈���̐ӔC�����̂ł͂���܂���B�{�����͒��쌠�ɂ���ĕی삳��Ă���A���f�œ]�p�A�������͔̔������s�����Ƃ͌ł��ւ��܂��B

- �{�y�[�W�ł��Љ��ʖ����y�ъe���́A�����̊��U��ʖ����̔����𐄏�������̂ł͂���܂���B

���萔��������у��X�N���ɂ��ā�

�O�������̂�����ɂ������ẮA����̎萔����������܂��i�萔���͂��q���܂̎���R�[�X�A����`���l����O���L���،��s�ꓙ�ɂ��قȂ邱�Ƃ���L�ڂ��Ă���܂���j�B�O�������̎���́A������ב֎s��̕ϓ����ɂ�葹���������邨���ꂪ����܂��B�ڂ����́ASBI�،�WEB�T�C�g�̓��Y���i���̃y�[�W�A���Z���i����@���ɌW��\�� �܂��͏��L���،������ʂ����m�F���������B

�܂��͏��L���،������ʂ����m�F���������B