�����M���̐Ő�

- �ېŕ��@����ѐŗ�

- ���p (���)�E���搿���ɂ�����ŋ�

- ���z���ɂ�����ŋ�

- �������o�����ꍇ (�J�z�T��)

- ���v�̊m�F���@

- �悭���邲����

�ېŕ��@����ѐŗ�

�����M���ɂ�����ŋ��̉ېŕ��@��ŗ��́A�����M���̔��p (���)�E���搿���ƕ��z���ƂňقȂ�܂��B

-

����

���p (���)

���搿��

���ʕ��z�����{���ߋ�

(���ʕ��z��)

-

�������n �����z�� ����-

-

�ېŕ��@�\�������ې����������ې��\�������ې�-

-

�ŗ�

���v�ɑ���

������15.315%

�Z����5��

���z���z�ɑ���

������15.315%

�Z����5��

�������ƍ��Z���Čv�Z(�ݐi�ې�)

15~55��

���v�Ɣz����

�ʎZ���v�ɑ���

������15.315%

�Z����5��

��ې� -

�⑫

-

�x�������ɐŋ������Ă��邽�߁A�m��\���s�v

�u�z���T���v�̓K

�p���\�ł����A

�m��\�����K�v

�������̑��v�ƒ�

�Z���邱�Ƃ��ł�

�܂����A�m��\��

���K�v

���q���܂̌��{���߂�

- ������15.315���̕\�L�́A2037�N12�����܂ł̕������ʏ����� (2.1��) ����悹����Ă��܂��B

���p (���)�E���搿���ɂ�����ŋ�

��{�I�ȍl����

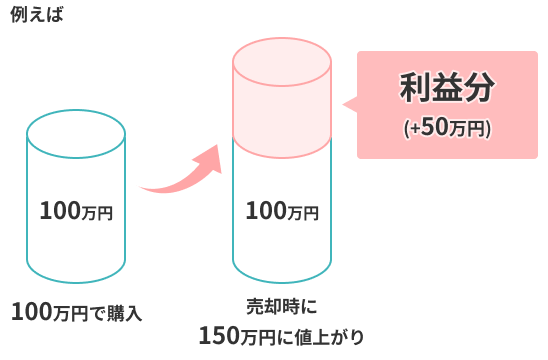

�����M���̔��p (���)�E���搿���ɂ�����ŋ��́A���q���܂����p (���)�E���搿�������ۂɗ��v���������Ă���ꍇ�ɂ�����܂��B

�ŋ���������P�[�X (���v������)

���v���ɐŋ���������܂��B

���v50���~ × 20.315%�� = 101,575�~�̐ŋ���������܂��B

- �ŗ��́A������15,315%�ƏZ����5%�̍��v

�ŋ���������Ȃ��P�[�X (����������)

�������ɂ͐ŋ��͂�����܂���B

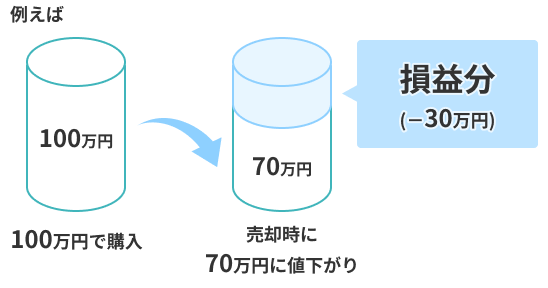

������ɕ����čw�����Ă����ꍇ (���z���t�ł̎���̏ꍇ)

�����M�����h���z�w��h�ɂ�蔃�t/���p�����ꍇ�ł��A���t��/���p���́h����z�h�Ōv�Z���ꂽ�h�����h�Ŏ������܂��B

������ɕ������ꍇ�ł��A���t�����Ƃ́h����z�h�Ōv�Z���ꂽ�h�����h�ŕ��ς��Z�o�̂����A���p���ɑ��v���v�Z���܂��B

�Ⴆ��

���z���ɂ�����ŋ�

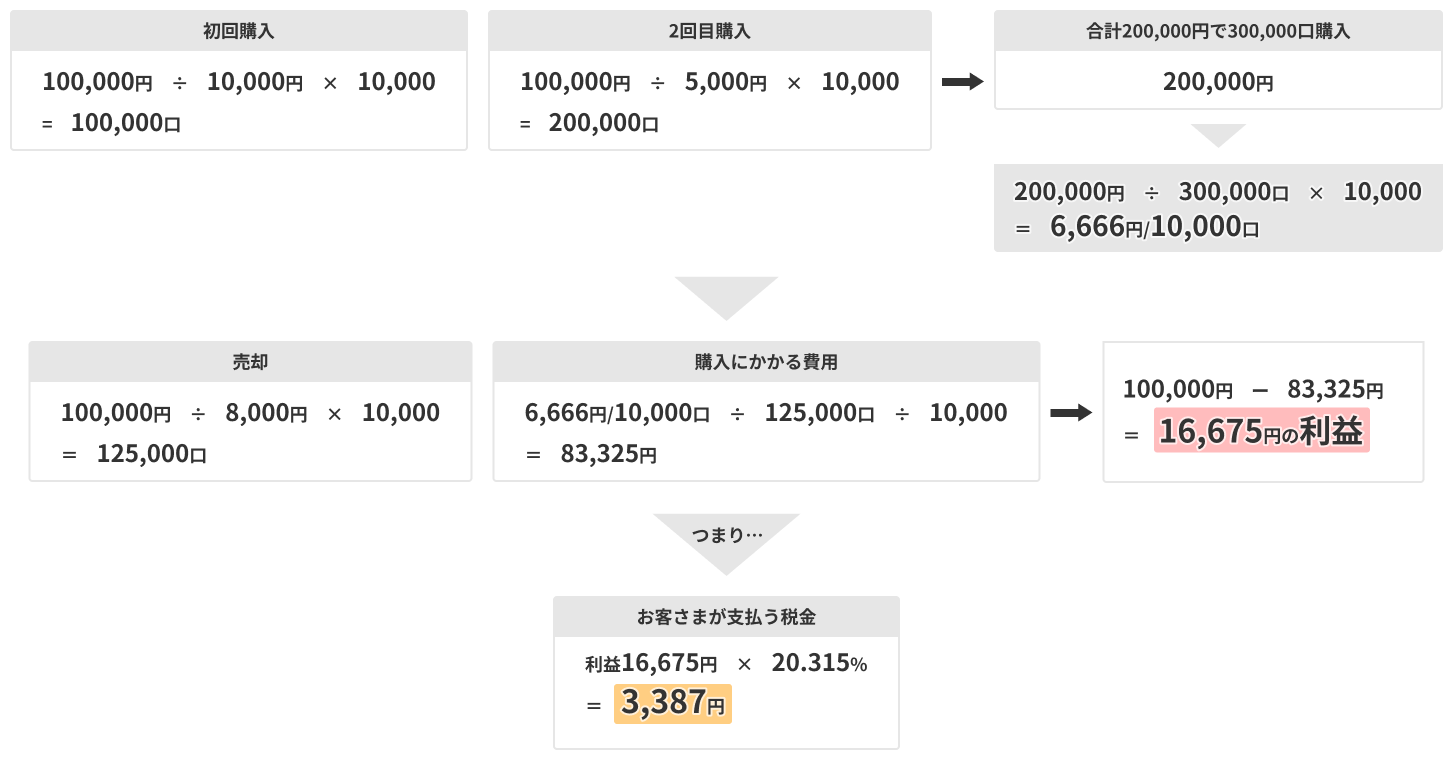

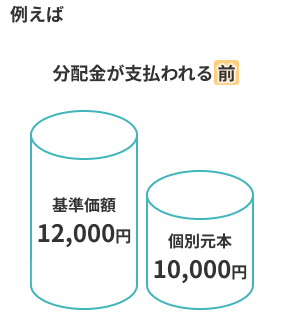

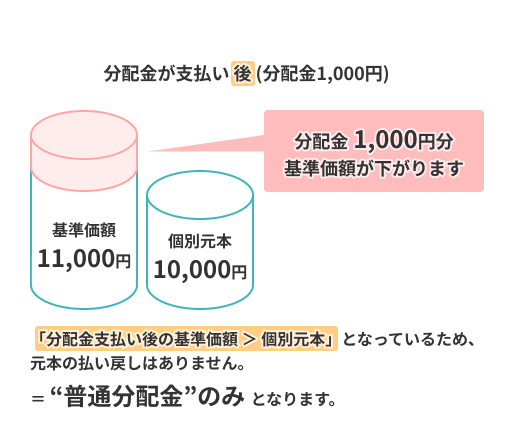

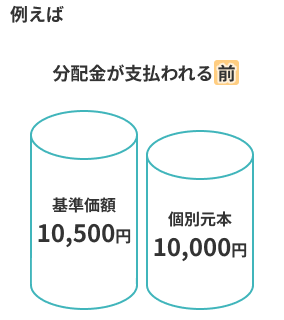

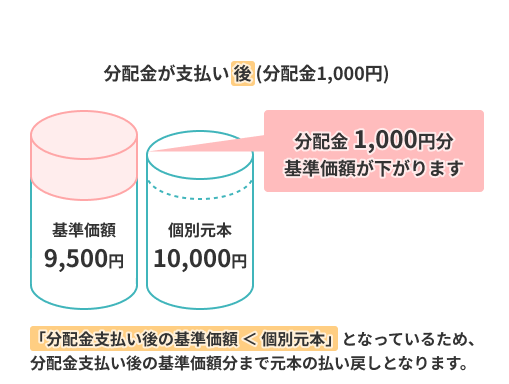

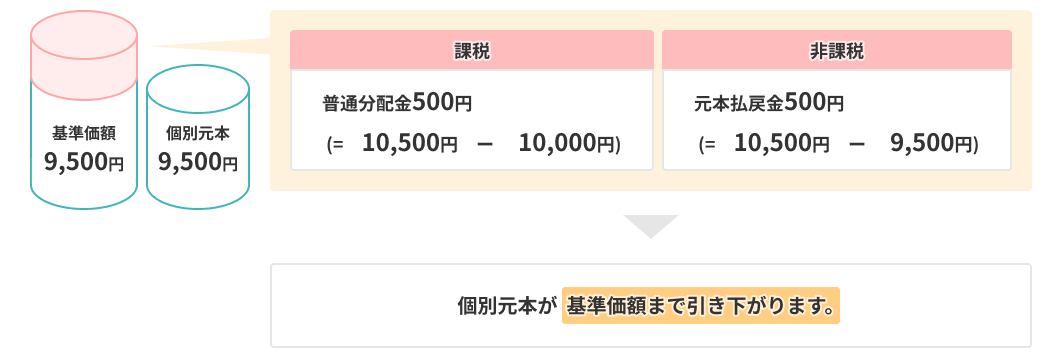

�h���ʕ��z���h�Ɓh���{���ߋ� (���ʕ��z��)�h�̈Ⴂ

���q���܂Ɏx�����镪�z���́A�����M���̉^�p�㓾��ꂽ���v����x������h���ʕ��z���h�ƁA���q���܂̌��{�������ĕ����߂�����h���{���ߋ� (���ʕ��z��)�h��2��ނ�����܂��B

�h���ʕ��z���h�͐ŋ�����������܂����A�h���{���ߋ� (���ʕ��z��)�h�ɂ��Ă͐ŋ��̒����͂���܂��� (��ې�)�B

- ���ʕ��z���́u���{�̕����߂� (���v�ł͂Ȃ�)�v�Ƃ����l�����Ȃ̂ŁA�ېł���܂��A�ۗL���Ă��铊���M���̌ʌ��{�╽�ώ擾�P���͌��{���ߋ� (���ʔz����) �����z���������Z����C������܂��B

�Ⴆ��

�^�p��Ђ��A���z��100,000�~���x����ꂽ�Ƃ���ƁA

�x����ꂽ���z��100,000�~�̂����A���ʕ��z���ƌ��{���ߋ� (���ʕ��z��) �̓�����Z�o�̂����A���ʕ��z���ɑ��Ă�20.315���̐ŋ��z���A���{���ߋ� (���ʕ��z��) �ɑ��Ă͔�ېłŌv�Z���܂��B

�h���ʕ��z���h�Ɓh���{���ߋ� (���ʕ��z��)�h�̓���ƌv�Z���@

�h���ʕ��z���h�Ɓh���{���ߋ� (���ʕ��z��)�h�̓���́A���q���܂�������œ����M�����w�����Ă����� (�ʌ��{�Ƃ����܂�) �ɂ���āA�قȂ�܂��B

�h���ʕ��z���h�݂̂ƂȂ�P�[�X

�h���ʕ��z���h�Ɓh���{���ߋ� (���ʕ��z��)�h�̗����ƂȂ�P�[�X

��������z�����m��\������K�v��

���ʕ��z����NISA�a��������āA�ŋ��͈����Ă��x�������Ă܂��̂ŁA�����m��\���s�v�ł����A�m��\���ɂ�芔������

�����Ƃ̒ʎZ���ł�����A�z���T���̓K�p���邱�Ƃ��ł���ꍇ������܂��B

�K�p������ꍇ�́A�ȉ��h�\�������ې����h�܂��́h�����ېŁh�ł̊m��\�����K�v�ł��B

- �\�������ېłł̐\���̏ꍇ�A���̏����������ƂŊm��\���͕s�v�ƂȂ�܂��B

-

�h�\�������ېŁh��I��

- �����Ⓤ�M���̔����Ŕ������������ƕ��ʕ��z���̑��v�ʎZ���ł��܂��B

- ���������A�m��\���͕s�v�ƂȂ�܂��B

-

�h�����ېŁh��I��

- ���̏����ƍ��Z���Đŋ��v�Z���ł��܂��B

- �z���T���̓K�p���邱�Ƃ��ł��܂��B

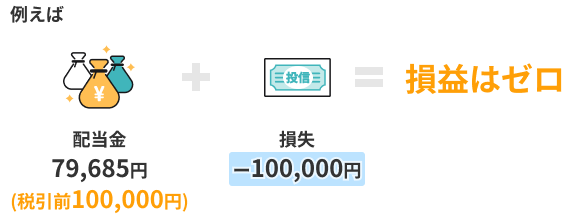

�y�\�������ېŁz���ʕ��z���Ɗ������̔����̑����̒ʎZ����

���ʕ��z���͌����A�S�z���v�Ƃ��Ă݂Ȃ���Ă��܂����A�����A�����M�����̔����ɂ����āA�������o���Ă���ꍇ�́A���ʕ��z���̗��v���Ɣ����ɂ�鑹�����v�ʎZ�������Ƃ��ł��܂��B

�����v�ʎZ���邱�ƂŁA���ʕ��z���ɑ��Ē������ꂽ�ŋ��̈ꕔ�A�܂��͑S�����ҕt����܂��B

���ʕ��z���ɑ��Ē������ꂽ�u20,315�~�v�����q���܂Ɋҕt����܂��B

�m��\���s�v�ȃP�[�X

�ȉ��̏��������Ă�����́A�����A�����M�����̔����̑����ƕ��ʕ��z���̒ʎZ�́ASBI�،����s���܂��̂ŁA�m��\���s�v�ł��B

- �h������� (��������)�h�Ŏ������Ă���

- ���v�ʎZ�̑ΏۂƂȂ鑹���́A����a��ł�������������Ă��镪�ƂȂ�܂��B(��ʗa��ł̂�����A��������ΏۊO�̏��i�͒ʎZ�������܂���B)

�y�����ېŁz�z���T���̓K�p���������̂��q����

�z���T���Ƃ́A��ʓI�ɂ͍��������̔z�����ɂ������d�ېł����鐧�x�ł��B

�������A�����M���ɂ��Ă������ɂ���ẮA�����������^�p���Ă��铊���M��������܂��̂ŁA���q���܂ۗ̕L���Ă��铊���M���ɂ���ẮA�z���T�����K�p�����ꍇ������܂��B

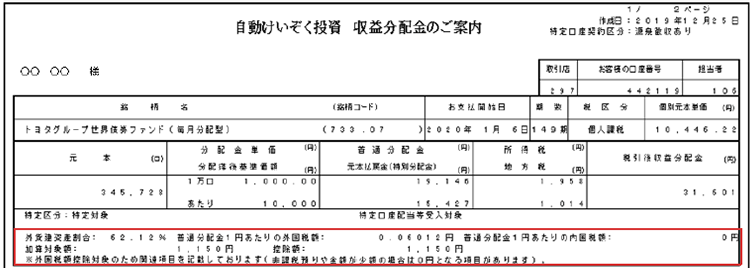

�z���T����K�p�ł��邩�ǂ����̌�������

���N1�����{���ɔ��s�����h��������N�Ԏ�����h�A�܂��́h�x���ʒm���h�ɂĊm�F�ł��܂��B

�Ȃ��A��������N�Ԏ�����́A��������Ŏ������Ă�����̂ݔ��s����܂��̂ŁA��ʌ����Ŏ�����������Ă��邨�q���܂́A�x���ʒm���ł��m�F���������B

-

1�F���v�̕��z�^���ʕ��z��

- �z���T���̑Ώۂ́u���v�̕��z�v�݂̂ł��B

- ���ʕ��z���͑ΏۊO�ł��B

- �u���v�̕��z�v�Ƃ͕��ʕ��z���̂��Ƃł��B

-

2�F�E�v

- �O�����������A���������u�����Ȃ��v�A�u�K��Ȃ��v�̏ꍇ�́A�ΏۊO�ł��B

- �u�����Ȃ��v�A�u�K��Ȃ��v�̋L�ڂ��Ȃ��A�������u75���ȉ��v�̏ꍇ�A�ΏۂƂȂ�܂��B(�����̋L�ڂ��Ȃ��ꍇ���ΏۂƂȂ�܂��B)

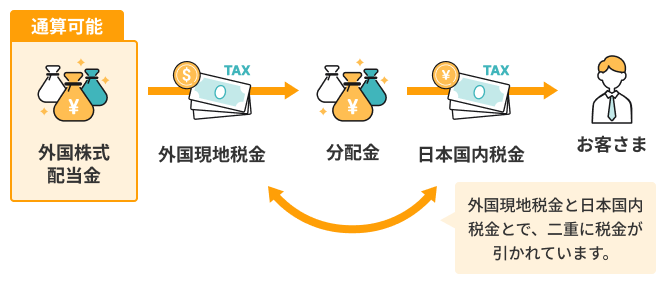

��d�ېł̒���

�z���T���Ƃ͈قȂ�A���q���܂��ۗL����Ă��铊���M�����A�C�O�̎��Y�ɓ������Ă���ꍇ�A

���ɊC�O�ʼnېł��ꂽ�z�����ɑ��ē��O�ł̓�d�ېł������Ȃ��悤�A�����M�����o�R���Ďx�������O�������ł͕��z���ɌW�錹���ł̊z����T���ł���悤�����[�u���Ƃ��Ă��܂��B

�i���q�����g�ł̎葱���͕K�v����܂���j

���ۂɂǂꂭ�炢�T�����ꂽ���m�F������@

��d�ېłɑ��Ăǂꂭ�炢�T�����ꂽ���́A���q���܂Ɍ�t���Ă�����ɂĊm�F�ł��܂��B

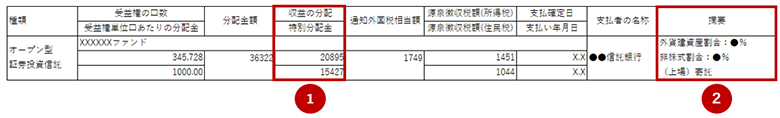

- �����M���̕��z�����h�ē����h�ݒ肵�Ă��邨�q���܂̃T���v��

�������o�����ꍇ (�J�z�T��)

�����ɑ��āA�ŋ����������邱�Ƃ͂���܂���̂ŁA���q���܂Ɏ葱�������������Ƃ͂���܂��A

���N�ȍ~�ɑ������J��z�����ƂŁA���N�ȍ~���v�����������ꍇ�ł��J��z���������Ƒ��v�ʎZ���ł��鐧�x������܂��B

�ő�3�N�ԁA�������J��z�����Ƃ��ł���

���N�ő��������������ꍇ�A�m��\�������邱�Ƃōő�3�N�ԑ������J��z�����Ƃ��ł��܂��B

�Ȃ��A�J�z�T����K�p����ꍇ�ɂ́A���N�m��\�����K�v�ł��B

(��) ���N�̑������v����900���~ (�������̑�����1,000���~+���z��100���~) �ƂȂ����ꍇ

�{�����N�ȍ~�ŗ��v���o�Ă���̂ŁA�ŋ���������܂����A���N�̑��� (��900���~) ���J��z�����ƂŁA���N�ȍ~�̑��v�ƒʎZ���邱�Ƃ��ł��A�����J�z���s���Ă��Ȃ��������͂��������ŋ���������Ȃ��Ȃ�܂��B

���v�̊m�F���@

���v�̊m�F���@�́A���q���܂̎�����ꂽ�����ɂ���ĈقȂ�܂��B

-

������� (����a��)

- ���v�̌v�Z��SBI�،��ōs���܂��B

- �E�L�u���n�v�Ŗ��ׁv��ʂɂāA���v�̊m�F���\�ł��B

-

������� (��ʗa��)�^��ʌ���

- ���v�̌v�Z�͍s���Ă���܂���̂ŁA���v�͂����g�Ōv�Z���������܂��B

- �E�L�u��藚���v��ʂŊe������Ƃ̖��ׂ����m�F�����������A����̓s�x���s���Ă��������ł��m�F���������B

-

NISA����

- 2024�N����J�n�����u�VNISA�v�ƁA2023�N�܂ł́u��NISA�v�ƂŊm�F�ł����ʂ��قȂ�܂��B

�����Ɋւ�炸�A����܂ł̕��z���������������v���m�F���ꂽ�����́A�u�g�[�^�����^�[���v�����p���������B

-

�g�[�^�����^�[��

- ���z���̎������������g�[�^���̑��v���Z�o���Ă܂��B

�悭���邲����

�����ӎ���

- ���̓��e�ɂ��Ă͖��S�������Ă���܂������̓��e��ۏ�����̂ł͂Ȃ��A�����̏��ɂ���Đ����������Ȃ鑹�Q�ɂ��Ă����Ђ���і{���҂͈�̐ӔC���܂���B

-

�Ŗ���̂����k�E�������́A�ŗ��m�ɂ��肢�������܂��B

���q���܂̌ʎ��Y�Ɋւ���Ŗ��̂����k�́A�ŗ��m�@�ɂ�肨�������邱�Ƃ��ł��܂���̂ŗ\�߂��������������B

-

����������x����ъe��Ő����́A����ύX�����\��������܂��B

�ŏI�I�Ȕ��f����ь���́A���q���܂����g�̐ӔC�ł��肢�������܂��B

-

�Ő����̏ڍׂɂ��܂��Ă͏����̐Ŗ����ɂ��m�F���������B

�Ŗ����ǂ����s�@�߂ɂ��Ė{���ŏq�ׂ��戵���Ƃ͈قȂ���߂����A�戵������L�ƈقȂ�\��������܂��B